Pas le temps de tout lire ?

Résumez cet article avec votre IA préférée :

Autoentrepreneur en 2024

Devenir ou être autoentrepreneur en 2024, bien que présenté comme une manière simple d’entreprendre, exige de se renseigner scrupuleusement sur les devoirs et obligations du travailleur indépendant pour éviter les situations délicates, aussi bien avant la création de son entreprise qu’à travers toutes les étapes de son existence.

Avant d’aborder les nouveautés pour les autoentrepreneurs en 2024, un petit point sur le fonctionnement du régime s’impose.

Je mettrai à jour cet article avec les nouvelles informations disponibles et il a été complété depuis la publication de la Loi de Financement de la Sécurité Sociale (LFSS).

Quelles sont les règles clés du régime auto‑entrepreneur en 2024 ?

En 2024, l’auto‑entrepreneur bénéficie d’un régime simplifié avec plafonds de CA, cotisations proportionnelles et franchise de TVA.

Le régime impose des obligations comptables et des taux sociaux spécifiques.

Plusieurs réformes sont prévues en 2025. Découvrez en plus ci‑dessous.

Le fonctionnement du régime de l'autoentrepreneur en 2024

L'essentiel du régime de l'autoentrepreneur

Statut ou régime de l'autoentrepreneur ?

Avant toute chose, il convient de préciser que le terme approprié est « régime » et non « statut ». Même si la majorité des acteurs l’utilise, souvent pour des raisons de référencement naturel des sites internet ou simplement par méconnaissance.

L’autoentrepreneur (aussi appelé micro entrepreneur), est une entreprise individuelle au régime microsocial et microfiscal. Cela signifie qu’à l’entreprise individuelle on applique un régime social et un régime fiscal.

Auto ou micro entrepreneur? Quel est le bon terme ?

Vous pourriez vous demander pourquoi j’opte souvent pour le terme « autoentrepreneur ». C’est une question de conviction, détaillée dans un prochain post et dans mon livre « Je suis autoentrepreneur ».

En attendant, utilisez le terme qui vous parle : auto, micro, entrepreneur individuel, chef d’entreprise ou freelance. Après tout, la manière de gérer vos charges sociales ne concerne que vous et l’Urssaf (ou la CGSS) !

Etre autoentrepreneur, c’est être en entreprise individuelle.

L’autoentrepreneur est un entrepreneur individuel, un chef d’entreprise comme un autre.

Zoom sur le fonctionnement détaillé du régime en 2024

La base à retenir « pas de chiffre d’affaires, pas de charge »

Des fondamentaux :

- une inscription simple, qui peut se faire en ligne ou directement auprès du guichet unique, portail dont l’INPI est l’opérateur (depuis le 1er janvier 2023) ;

- des coûts et une complexité de gestion réduits ;

- la maîtrise en temps réel des cotisations sociales et fiscales qui en découlent.

Le point de vigilance : la gestion de la TVA

Le régime se complexifie légèrement avec l’arrivée de la gestion de la TVA à partir des seuils de 36 800 € (prestations de services) et 91 900 € (achat-revente) en métropole.

Depuis le 1er janvier 2023, les seuils de TVA en outre-mer s’alignent sur ceux de la métropole.

Par défaut, la TVA concerne tous les autoentrepreneurs, mais ils ne sont pas forcément redevables. Il est crucial de comprendre cette distinction terminologique.

Attention les plafonds de franchise en base augmenteront en 2025

Au 1er janvier 2025, les nouveaux seuils de franchise en base de TVA applicables au 1ᵉʳ janvier 2025 évolueront dans le cadre d’une harmonisation avec le régime communautaire européen :

- 85 000 € pour les activités de négoce (achat/revente) et fourniture de logements,

- 37 500 € pour les autres prestations de services et loueurs en meublé.

Les seuils majorés de la franchise en base seront de :

- 93 500 € pour les activités de négoce et fourniture de logements,

- 41 250 € pour les autres prestations de services et loueurs en meublé.

Cotisations sociales et fiscales : les différents taux de cotisations

L’entrepreneur individuel au régime microsocial et fiscal (=autoentreprenuer) règle ses charges sociales et fiscales chaque mois ou chaque trimestre, en fonction de ses recettes encaissées.

Les taux appliqués dépendent de la nature de son activité (artisanale, commerciale ou libérale).

Les cotisations sociales des micro entrepreneurs en 2024

Les autoentrepreneurs versent leurs cotisations sociales à un seul organisme gestionnaire : en métropole, c’est l’Urssaf Caisse nationale ; à La Réunion, en Guadeloupe, en Martinique, et en Guyane, c’est la CGSS (Caisse générale de la Sécurité sociale).

À Mayotte, c’est la CSSM (Caisse de sécurité sociale de Mayotte) qui reçoit les cotisations.

En métropole et outre-mer à l'exception de Mayotte

- 6 % (métropole) et 4 % (outre-mer) pour les activités de locaux d’habitation meublés de tourisme classés.

- 12,30 % (métropole) et 8,2 % (outre-mer) pour une activité d’achat-revente, de vente de denrées à consommer sur place et de prestations d’hébergement (BIC).

- 21,20 % (métropole) et 14.2 % (outre-mer) pour les prestations de services artisanales et commerciales (BIC) y compris la location d’habitation meublée sans y élire domicile.

- 23,10 % (métropole) et 15,4 % (outre-mer) pour les prestations de services non réglementées libérales (BNC).

- 23,20 % (métropole) et 15,5 % (outre-mer) pour les professions libérales réglementées et les professions libérales non réglementées relevant de la Cipav (BNC)

Les taux de cotisation des autoentrepreneurs à Mayotte

- 8,6 % pour les ventes de marchandises (BIC) ;

- 14,7 % pour les prestations de service commerciales ou artisanales (BIC) ;

- 14,7 % pour les autres prestations de service et professions libérales (BNC) ;

- 4 % pour les activités de locaux d’habitation meublés de tourisme classés ;

- 14,8 % pour les professions libérales réglementées relevant de la Cipav ;

- 4 % pour les activités de locaux d’habitation meublés de tourisme classés à la Cipav.

Si vous êtes domicilié en outre-mer à l’exception de Mayotte, les taux pleins de cotisations sociales, pour les prestations de services (BNC) (hors Cipav) seront au 1er janvier 2025 de 16,4 % et au 1er janvier 2026 de 17,4 %.

En métropole, pour les professions libérales établies depuis 2018, qui ne relèvent pas de la Cipav et qui sont domiciliées en France métropolitaine, une augmentation progressive des taux s’étale sur deux ans.

- Le 1er janvier 2025, le taux pour les « Autres prestations de services » atteindra 24,6 % ;

- Le 1er janvier 2026, ce taux passera à 26,1 %.

Un exemple

Dans le cas par exemple, d’un formateur, son taux de cotisation sera de 23,10%. Quand il encaissera 100 euros, il reversera 23,10 euros à l’Urssaf en métropole ou 15,40 euros en outre-mer (hors Mayotte) ce qui lui permettra d’acquérir des droits en termes de protection sociale.

Des cotisations qui ouvrent des droits

Quand je règle mes cotisations sociales en tant que micro-entrepreneur (oh, j’ai dit « micro » :)), cela couvre tout ce qui touche à ma protection sociale. Ça inclut la maladie-maternité (et les indemnités journalières), l’invalidité, le décès, la retraite de base, la retraite complémentaire, les allocations familiales, et aussi la CSG-CRDS.

Acquérir des droits pour se former quand on est autoentrepreneur en 2024

Il faut aussi payer une contribution à la formation professionnelle. Elle octroie des droits annuels (en général de 900 € à 1 500 €), suivant les taux ci-après :

- 0,10 % pour les commerçants ;

- 0,20 % pour les professions libérales réglementées et les professions libérales non réglementées ;

- 0,30 % pour les artisans.

Ces droits lui ouvrent des financements auprès de son fonds de formation. Il s’agira du FAFCEA pour les artisans, l’Agefice pour les commerçants et le FIFPL pour les professions libérales mais aussi sur moncompteformation (CPF).

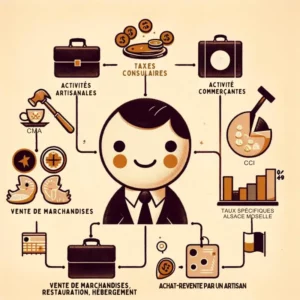

Les taxes consulaires

Les artisans et les commerçants doivent également s’acquitter d’une taxe consulaire. Elle est destinée à couvrir les coûts associés à la chambre de commerce et d’industrie ou à la chambre des métiers et de l’artisanat :

- prestations de services commerciales : 0,044 % (chambre compétente CCI) ;

- prestations de services artisanales : 0,48 % (chambre compétente CMA) (0,65 % en Alsace et 0,83 % en Moselle) ;

- vente de marchandises, restauration, hébergement : 0,015 % (chambre compétente CCI) ;

- achat-revente par un artisan : 0,22 % (chambre compétente CMA) (0,29 % en Alsace et 0,37 % en Moselle) ;

- artisan en double immatriculation (CCI-CMA) : 0,007 %

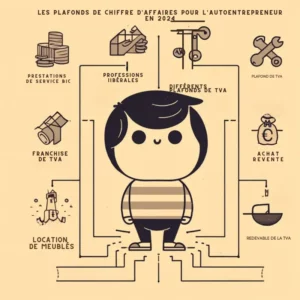

Les plafonds de chiffre d'affaires pour l'autoentrepreneur en 2024

L’entrepreneur individuel distingue deux plafonds de chiffre d’affaires selon son activité, que cela concerne l’achat-revente, les prestations de services, ou les deux en même temps.

Il est ainsi possible d’effectuer des prestations de services en tant qu’artisan, professionnel libéral ou commerçant.

Chaque type d’activité est assorti de deux plafonds distincts :

- celui en franchise en base de TVA (on ne la facture pas et on ne la récupère pas) :

− 36 800 € pour les prestations de services,

− 91 900 € pour les activités d’achat-revente ; - celui redevable de la TVA :

− 77 700 € pour les prestations de services,

− 188 700 € pour les activités d’achat-revente

Attention, dans le cas d’une activité mixte, où l’auto-entrepreneur cumule une activité d’achat-revente et de prestations de services, les chiffres ne s’additionnent pas.

- L’auto-entrepreneur a une limite de 188 700 €, dont 77 700 € peuvent être attribués aux prestations de services.

- Il sera redevable de la TVA dès 36 800 € de chiffre d’affaires.

La notion de seuils de tolérance des autoentrepreneurs en 2024

La durée de vie d’une micro-entreprise n’est pas limitée dans le temps, pourvu qu’elle continue de déclarer un chiffre d’affaires.

La seule restriction imposée concerne donc le niveau de chiffre d’affaires :

- tant que l’auto-entrepreneur ne dépasse pas les seuils de 77 700 € pour les prestations de services et de 188 700 € pour l’achat-revente, il peut continuer à bénéficier du régime de la micro-entreprise. En cas de dépassement des seuils, il sera redevable de la TVA, à moins qu’il n’appartienne à des professions exonérées de TVA, telles que les psychologues ou les formateurs ;

- en cas de non-déclaration, des pénalités seront appliquées, et surtout, l’entreprise risque d’être radiée après huit trimestres consécutifs à 0 € de chiffre d’affaires.

Les seuils de tolérance restent en vigueur lors du passage à la TVA. Si le chiffre d’affaires excède le seuil de tolérance applicable sur une année, l’autoentrepreneur bascule automatiquement dans le régime de TVA.

Les seuils de tolérance sont les suivants en métropole et outre-mer :

- 101 000 € pour les activités commerciales, ventes à consommer sur place et prestations d’hébergement ;

- 39 100 € pour les prestations de services.

Une notion d'abattement pour déterminer son revenu

L’auto-entrepreneur doit appliquer un taux d’abattement (dit « abattement forfaitaire »). Il varie en fonction de son activité avec un minimum d’abattement de 305 €.

Cet abattement est de :

- 71 % du CA pour les activités d’achat-revente ou de fourniture de logement ;

- 50 % du CA pour les autres activités relevant des BIC dont l’activité LMP;

- 34 % du CA pour les BNC ;

LMP (loueur professionnel) et autoentrepreneur

Pour les activités de locations de meublés professionnels (LMP), l’abattement sera de 50%. Il reste à confirmer avec les prochaines évolutions législations, mais dans le cas des locations de meublés loués en zone rurale LMP l’abattement serait toujours de 71%.

Loueur particulier (non professionnel) LMNP

Pour les activités de locations de meublés non professionnels (LMNP), l’abattement sera fonction de votre type de meublés, de votre chiffre d’affaires et de votre localisation, après la réforme en cours. Dans ce cas, vous n’êtes pas considéré comme autoentrepreneur mais comme particulier (c’est-à-dire non professionnel).

Type de meublés | Zone géographique | Seuils de revenus | Taux d’abattement (micro-bic) |

|---|---|---|---|

Meublé de tourisme non classé | Toutes les zones | 15 000 € | 30% |

Meublé de tourisme classé | Zone dite tendue | 15 000 € | 30 % |

Meublé de tourisme classé | Zone non tendue | 15 000 € | 51 % |

Meublé classé | Zone très peu dense – stations de skis | 50 000 € | 71 % |

L’auto-entrepreneur ne peut déduire aucune dépense de son chiffre d’affaires, c’est la règle de base.

Aussi, l’administration a instauré un abattement forfaitaire, une réduction de base d’imposition. Elle prend en compte les frais et charges inhérents à chaque activité. Ce forfait est conçu pour englober des dépenses telles que les factures téléphoniques ou le loyer, les taux de cotisations sociales et fiscales et sa valeur varient en fonction de la nature de l’activité.

Ainsi, le calcul du revenu s’exprime par la formule : Chiffre d’affaires – Abattement forfaitaire = Revenu.

Ce revenu, considéré comme le revenu imposable, sert de référence pour le calcul de différentes prestations. Il intervient pour l’Allocation de Retour à l’Emploi (ARE), la prime d’activité, les prestations sociales telles que celles de la CAF, ainsi que le calcul de l’impôt sur le revenu.

Les obligations comptables de l'autoentrepreneur en 2024

Chaque microentrepreneur doit :

- comme tout travailleur indépendant, ouvrir un compte bancaire spécifiquement dédié à son activité. Dans le cas où son chiffre d’affaires dépasse le seuil de 10 000 € pendant deux années consécutives ;

- tenir un livre de recettes (applicable à tous) et un registre des achats. Ce dernier est requis uniquement pour les activités d’achat-revente et de fabrication artisanale) ;

- établir ses factures conformément aux règles. C’est à dire inclure son numéro de SIREN avec les mentions obligatoires, les éditer en double exemplaire, et conserver les pièces comptables pendant une période de 10 ans;

- effectuer la déclaration de l’intégralité du chiffre d’affaires réalisé. Et ce même s’il est nul, sur une base mensuelle ou trimestrielle (à défaut, des pénalités de 55 € pour une déclaration manquante, montant en vigueur pour l’année 2023) auprès de l’URSSAF ;

- établir un compte sur la plateforme en ligne impots.gouv.fr en tant que professionnel pour payer la CFE. Il s’agit de la Cotisation foncière des Entreprises, à payer à partir de l’année suivant celle de la création.

Garantir votre protection et celle de vos clients par l’assurance :

Obligatoire :

- médiation de la consommation (pour ceux émettant des factures aux particuliers);

- responsabilité civile professionnelle (requis pour certaines activités réglementées, fortement recommandées pour d’autres).

Conseillé :

- souscrire à un contrat de mutuelle et de prévoyance pour faire face aux accidents ou maladies.

Les nouveautés 2024 pour les autoentrepreneurs

Côté nouveautés 2024, il faudra sur cette fin d’année prêter attention aux évolutions législatives suivantes :

La retraite des professions libérales

La retraite complémentaire enfin pour les libéraux au régime général aura peut-être lieu ! Mais nous compterons sur une augmentation prévue du taux de cotisation, encore non confirmée !

C’est le résultat d’une problématique méconnue des autoentrepeneurs.

En plein Covid, on a découvert le pot aux roses !

Les autoentrepreneurs exerçant une profession libérale et affiliés au régime général (à distinguer de ceux affiliés à la Cipav) ne cotisaient pas pour leur retraite complémentaire.

La faute à un taux d’abattement trop faible (34%) au regard des autres taux (50% pour les BIC en prestation de services et 71% pour l’achat vente).

On évoque une augmentation des taux de cotisation pour les professions libérales, mais le décret n’est pas encore paru.

Il est possible que de 21,10 % le taux passe ainsi en métropole à 23,10%. Attention, les cotisations des autoentrepreneurs concernées devraient connaître une évolution avant de se stabiliser en 2025 et devraient atteindre 25,2%.

Un prix à payer pour obtenir une retraite complémentaire !

Le plafond de la Sécurité sociale 2024

À partir du 1er janvier 2024, le plafond annuel de la Sécurité sociale sera de 46 368 €. Le plafond mensuel atteindra 3 864 €, ce qui représente une augmentation de 5,4 % par rapport au niveau de 2023.

Ce plafond servira pour calculer vos droits par exemple aux indemnités journalières en cas d’accident, maladie, maternité, paternité.

Le RAAM 2024 pour vos droits sociaux

Le revenu d’activité annuel moyen (Raam) de référence pour calculer vos accès à vos droits est pour l’année 2024 de 4 208,80 euros.

L'évolution du RSA

Les créateurs d’entreprise se questionnent sur les modalités d’application du nouveau RSA et son impact. Le nouveau contrat prévoit 15 heures d’activité, mais il reste à déterminer si cette obligation s’exempte pour les créateurs d’entreprise au RSA ou si la création d’entreprise s’inclut dans ces 15 heures.

Prévu en 2025 le nouveau congé de naissance

Annoncé par la ministre des Solidarités Aurore Berger, un nouveau congé parental devrait voir le jour en 2025. Il faudra s’assurer des modalités de calcul pour les travailleurs indépendants.

L'évolution de la rémunération du stagiaire

Depuis le 1er janvier 2024, la gratification minimale si vous prenez un stagiaire a augmentée, conséquence de l’évolution du plafond horaire de la Sécurité sociale

Le bonus réparation textile

Mis en place en octobre 2023, cette possibilité perdure pendant 5 ans et permet de faire bénéficier à son client de réduction sur les réparations, pour ceux qui exercent le métier de couturier (également pour les cordonniers). !

Services à la personne : l'impact de la lutte contre la fraude

Le ministère de l’Économie, annonçant début décembre, prévoyait de diminuer les sommes que les particuliers peuvent percevoir afin de lutter contre une fraude estimée à plusieurs milliers d’euros. Pour rappel l’avance immédiate permet depuis 2022 aux particuliers de ne plus avoir à avancer la totalité de la prestation réalisée par une entreprise de services à la personne. L’Urssaf reverse directement à l’entreprise les 50% relevant du crédit d’impôt.

En juin 2022, les indépendants ont vu la mise en place d’un mécanisme d’avance immédiate de crédit d’impôt.

Le gouvernement avait prévu de diviser par deux le plafond de 6000 euros qui permettait aux particuliers de ne payer que leur part, n’en bénéficiant plus ainsi.

Bonne nouvelle !

Finalement le 17 décembre a annoncé renoncer à la mise en place de ce dispositif ! Sous l’influence des fédérations de particuliers employeurs et des entreprises de services à la personne, le gouvernement a été persuadé de faire marche arrière. Ainsi, les mesures de resserrement ont été retirées du projet de loi de financement de la Sécurité sociale (PLFSS) pour 2024.

Les conséquences pour les autoentrepreneurs en 2024 en services à la personne

Il va falloir surveiller de près les propositions faites par les prestataires de services à domicile et leur impact pour les indépendants :

Ils proposent de durcir l’habilitation qui permet d’être éligible au dispositif en rendant obligatoire :

- 2 ans d’ancienneté ;

- des cotisations fiscales et sociales à jour ;

- la mise en place un fonds de garantie, où chaque entreprise versera une caution avant de toucher le moindre acompte.

Si l’Urssaf a verbalisé son désaccord, il semble que le gouvernement est accepté.

Reste à surveiller, ce qui est prévu pour les indépendants, car il est difficilement envisageable qu’une caution de 50 000 euros leur soit demandée.

L'avance immédiate de crédit d'impôt pour la garde d'enfants de moins de 6 ans

On reportera à 2026 l’extension de l’avance immédiate à la garde d’enfants de moins de 6 ans et aux bénéficiaires de l’allocation personnalisée d’autonomie, initialement prévue pour le 1er janvier 2024.

Cela concernera les parents employant une nounou pour leur enfant de moins de 6 ans ainsi que les bénéficiaires de l’Allocation Personnalisée d’Autonomie (APA) pour les personnes âgées et de la Prestation de Compensation du Handicap (PCH).

En 2025, la condition d'exclusivité évolue

Annoncé par la ministre Olivia Grégoire, on retrouve dans la nouvelle loi de finances, la mesure tant attendue par les indépendants dont l’activité relève des services à la personne. Il devrait ainsi être possible d’ajouter une activité accessoire et ainsi facturer des entreprises ou associations.

Une mesure que j’ai longtemps portée auprès du gouvernement et qui a fait son chemin !

Pour rappel, le fait d’exercer une activité dans les cadres de services à la personne ne permet pas à ce jour de facturer des entreprises ou associations ni de facturer des particuliers pour une activité hors du domicile et/ou qui ne relève pas des activités éligibles. Une dérogation avait été obtenue pendant la crise Covid suite à l’alerte que j’avais lancée dans le cadre de mes fonctions à la FNAE et permit aux structures de services à la personne de facturer des prestations en visio. Un premier pas.

Depuis, un travail a été fait pour sensibiliser le gouvernement au frein au développement des activités de services à la personne qui a été entendu.

Une avance reportée à 2026

L’extension de l’avance immédiate à la garde d’enfants de moins de 6 ans et aux bénéficiaires de l’allocation personnalisée d’autonomie sera reportée à 2026, elle était initialement prévue pour être mise en place au 1er janvier 2024.

Sont concernés les parents faisant appel à une nounou pour leur enfant de moins de 6 ans et les bénéficiaires de l’Allocation personnalisée d’Autonomie (APA) destinée aux personnes âgées ainsi que de la Prestation de Compensation du Handicap (PCH).

Ce qui va changer pour les services à la personne en 2025

La loi de finances pour 2024 le précise : « Les entrepreneurs individuels définis aux articles L. 526-22 à L. 526-26 du code de commerce et soumis aux régimes prévus à l’article 50-0 du code général des impôts et à l’article L. 613-7 du code de la Sécurité sociale ainsi que les entreprises de moins de onze salariés, lorsqu’ils exercent à titre principal des activités de services à la personne mentionnées aux articles L. 7231-1 et D. 7231-1 du présent code et que le chiffre d’affaires réalisé au titre de l’année civile précédente afférent aux autres activités, exercées à titre accessoire, représente une proportion du chiffre d’affaires total, déterminée par décret, ne pouvant excéder 30 %.

« Un décret fixe les modalités d’application de la dispense prévue au présent, notamment le taux maximal du chiffre d’affaires afférent aux activités accessoires ; »

Pour résumer, l’activité accessoire ne devrait pas pouvoir dépasser 30% du chiffre d’affaires global.

Activités de meublés de tourisme classés, l'abattement change ainsi que le CA maximal

Au 1er janvier, les locations de meublés relèveront des taux de la prestation de services BIC.

Désormais l’abattement sera de 50% Le chiffre d’affaires maximal de 77 700 euros.

L’abattement de 71% est maintenu pour les locations classées de meublés de tourisme loués en zone rurale si le chiffre d’affaires n’excède pas 50 000 euros.

Lutte contre la fraude, les autoentrepreneurs aussi concernés

L’extension de l’avance immédiate à la garde d’enfants de moins de 6 ans et aux bénéficiaires de l’allocation personnalisée d’autonomie sera reportée à 2026, elle était initialement prévue pour être mise en place au 1er janvier 2024.

Sont concernés les parents faisant appel à une nounou pour leur enfant de moins de 6 ans et les bénéficiaires de l’Allocation personnalisée d’Autonomie (APA) destinée aux personnes âgées ainsi que de la Prestation de Compensation du Handicap (PCH).

Drophipping et TVA pour les autoentrepreneurs

Le dropshipping est une forme de commerce à distance de biens importés. l’entrepreneur ne s’occupe pas de la gestion du stock, de la logistique, ni de la livraison des produits.

Le fournisseur est souvent souvent situé en dehors de l’Union européenne. Les produits sont directement expédiés par ses soins aux clients finaux.

L’autoentrepreneur, comme toutes les entreprises réalisant du dropshipping, est le destinataire présumé des produits, puis les revend à ses clients finaux.

La première évolution au 1er juillet 2021

Depuis le 1er juillet 2021, les ventes de biens importés en provenance de pays tiers à l’Union européenne (UE), dont la valeur ne dépasse pas 150 euros, sont assujetties à la TVA dans l’État membre d’arrivée des biens, une règle qui a amené à la création de l’IOSS (Import One-Stop-Shop).

L’IOSS permet de collecter, déclarer et payer la TVA due sur les ventes à distance de biens importés à l’administration fiscale de l’État membre d’identification. Ce qui dispense le client de payer la TVA ou des frais de douane lors de la réception de sa commande. Attention si le fournisseur n’est pas enregistré à l’IOSS, la TVA sera perçue auprès du client final lors de la livraison de la marchandise.

L'impact de la loi de finances 2024

Le Projet de la loi de Finances 2024 prévoit que les « dropshippers » seront tenu de soumettre leurs ventes à la TVA en France et dans l’Union européenne. Sont également modifiées les modalités de la TVA relative à l’importation.

La TVA à l’importation s’appliquera dorénavant aux ventes à distance de produits importés, à moins que la TVA ne soit intégralement perçue sur le prix du produit au moment de son importation.

FAQ : auto-entrepreneur, régularisations et règles 2024

Quelles étaient les limites de chiffre d’affaires pour un auto-entrepreneur en 2024 ?

Quel était le taux de cotisations sociales en 2024 ?

Les taux étaient inchangés : environ 12,3 % pour l’achat-revente et 21,2 % pour les services en BIC, 23,10 % en BNC et 23,20 % pour les BNC à la Cipav. Vérifier son taux exact reste essentiel.

Comment prouver ses revenus en cas de contrôle pour 2024 ?

Conserver ses factures, ses relevés bancaires et ses déclarations Urssaf. C’est la base pour justifier le chiffre d’affaires d’une année passée.

Pourquoi consulter les règles de 2024 en 2025 ?

Pour vérifier ses seuils, comprendre un contrôle ou comparer avec les règles actuelles. Les seuils et taux servent souvent de base pour régulariser.

Mon petit mot

Toutes ces informations sont sous réserves de la publication des projets de loi et décrets. Cette page sera mise à jour au fur et à mesure afin de vous tenir informé aux mieux des évolutions. Je suis les sujets de prêts, afin de vous apporter les bonnes informations !

Frédérique David-Créquer

Si cet article vous a fait vibrer, trépigner, ou même juste hocher la tête d’approbation, pourquoi le garder pour vous ? Faites le tour du monde (ou au moins celui de vos réseaux sociaux) avec les boutons ci-dessous ! »